A la fin du troisième trimestre 2007, les mortgages subprimes représentaient 13.1% du marché contre 77.6% pour les mortgages primes et 9.3% pour les mortgages accordés par la FHA et la VA [1][2]. Les fameux subprimes ne représentaient donc, malgré leur très forte croissance, qu’une fraction marginale du marché des mortgages. En revanche, une des particularités des marchés anglo-saxons en général et du marché américain en particulier est l’usage de crédits immobiliers à taux révisables (adjustable-rate mortgages, ARMs). Au troisième trimestre 2007, plus d’un mortgage sur cinq était ainsi indexé sur un indice de marché comme le taux des bons du trésor à 1 an, un taux Libor ou le « 11th District COFI » [2]. Or, par construction, le taux de ces indices est directement lié à celui des Fed Funds et donc à la politique monétaire de la Fed.

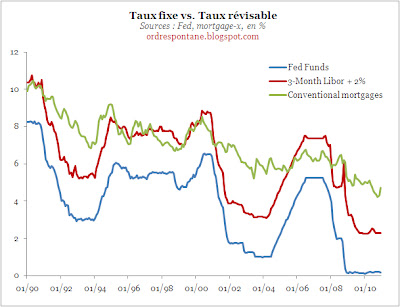

Du 11 décembre 2001 au 10 novembre 2004 (soit pendant 3 ans), la Fed va maintenir le taux des Fed Funds en deçà de 2%. Pendant une année entière (du 25 juin 2003 au 30 juin 2004), elle fixera même le taux cible des Fed Funds à 1%. Ce faisant, elle incite non seulement les ménages américains à s’endetter pour acheter des biens immobiliers mais elle les incite à s’endetter à taux révisable. La raison en est très simple : le taux des mortgages à taux fixes est – très logiquement – fixé par les banques en fonction du niveau des taux d’intérêt à long terme tandis que les taux des ARMs varient en fonction de références à court terme. Lorsque la Fed fait baisser le taux des Fed Funds – et donc l’ensemble des indices de marché à court terme – elle créé de la pente et donc une forte incitation à s’endetter sur des références de court terme. Le graphique suivant illustre l’évolution comparée des taux fixes pratiqués sur le marché américain (en vert) et d’un ARM dont le taux est égal au Libor 3 mois augmenté de 2% (en rouge) : pendant ces trois années, un tel crédit à taux révisable était en moyenne 2.5% moins cher qu’un crédit taux fixe.

A partir du 30 juin 2004, la Fed commence à faire remonter graduellement le taux des Fed Funds de 25bps en 25bps pour essayer d’enrayer le bulle immobilière ; au total 17 remontées de taux jusqu’au 29 juin 2006 où elle établi le taux cible des Fed Funds à 5.25%. En deux ans, elle fait donc passer le taux du marché interbancaire de 1% à 5.25% puis le laisse en l’état pendant plus d’un an (jusqu’au 18 septembre 2007). Progressivement – en principe à la date d’anniversaire du contrat – le taux des crédits révisables s’ajuste à la hausse. Le taux payé par un ménage qui aurait contracté un mortgage à Libor 3 mois + 2% passe de 3.16% en décembre 2003 à 7.51% en juin 2006. De fait, dès début 2006, on commence à observer une recrudescence des difficultés des paiements sur les crédits à taux révisables. Alors que, pour les crédits primes et subprimes à taux fixes, le taux de défaillance reste stable ou en baisse jusqu’au second trimestre 2007, les défauts de paiements explosent sur les crédits à taux révisables primes et surtout subprimes. A la fin du troisième trimestre 2008, le taux de défaillance des mortgages primes à taux révisables atteint 8.09% (contre 1.65% pour les crédits à taux fixes de qualité de crédit équivalents) et celui des mortgages subprimes à taux révisables atteint 28.84% (contre 11.28% pour les subprimes à taux fixes).

Le terme de « crise des subprimes » est une invention de journalistes ; le déclenchement de cette crise et la récession qui a suivit sont fondamentalement liées à la politique monétaire de la Fed et à ses effets sur les crédits immobiliers à taux révisables.

---[1] La Federal Housing Administration (FHA) et la Veterans Affair (VA).

[2] Mortgage Bankers Association Q3 2007.

Columbo l'avait découvert lors de sa dernière enquête :

RépondreSupprimer-->

http://www.youtube.com/watch?v=QgRAgriIeyg